La fractura de la coalición oficialista pone de manifiesto la imposibilidad de gestionar la política económica bajo los cánones macro del período 2011-2015.

Para evitar un nuevo default de la deuda en moneda extranjera y deteriorar aun más el cuadro socioeconómico, será preciso transitar una etapa de restricciones fiscales y monetarias significativas que permitan volver a colocar deuda a acreedores extranjeros.

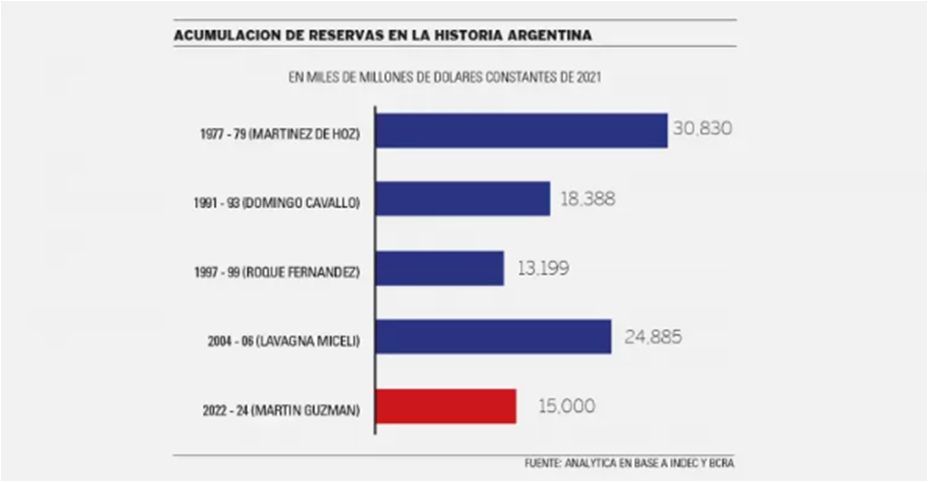

En la crónica dificultad para acumular reservas internacionales está parte del por qué. Bajo la actual dinámica, el objetivo de acumular U$S 15.000 millones en 3 años, hasta 2024, según lo pactado con el FMI, resulta una quimera.

Apenas en tres momentos históricos se alcanzaron performances similares y en todos los casos generados por fuertes cambios de régimen macroeconómico. El gráfico es elocuente.

Cada uno de estos períodos fue precedido por un año de ingreso neto de reservas. En todos hubo fuertes cambios de política económica: en 1976 y 1990 orientados al mercado, en tanto que en 2002 la salida la Convertibilidad generó una muy significativa depreciación del tipo de cambio real junto con un moderado traslado a precios dada la década de estabilidad nominal y la fuerte caída en la actividad económica entre 1999 y la primera mitad de aquel año. El vigente acuerdo de facilidades extendidas no exige cambios estructurales, pero eso no significa que no sean necesarios: implícitamente se requerirá un golpe de timón.

La próxima administración tendrá una pequeña ventana de oportunidad en cuanto a los servicios de deuda en dólares: en el 2024 serán de apenas US$ 7.300 millones (1,2% del PIB).

Argentina puede evitar una devaluación de shock y mediante cuentas públicas ordenadas mostrar las credenciales para regresar al mercado financiero internacional. Desde 2025, los vencimientos de deuda con privados más que se duplican, lo que demandará un nuevo canje de deuda con un ingreso neto de divisas y una rediscusión con el FMI de las condicionalidades del acuerdo.

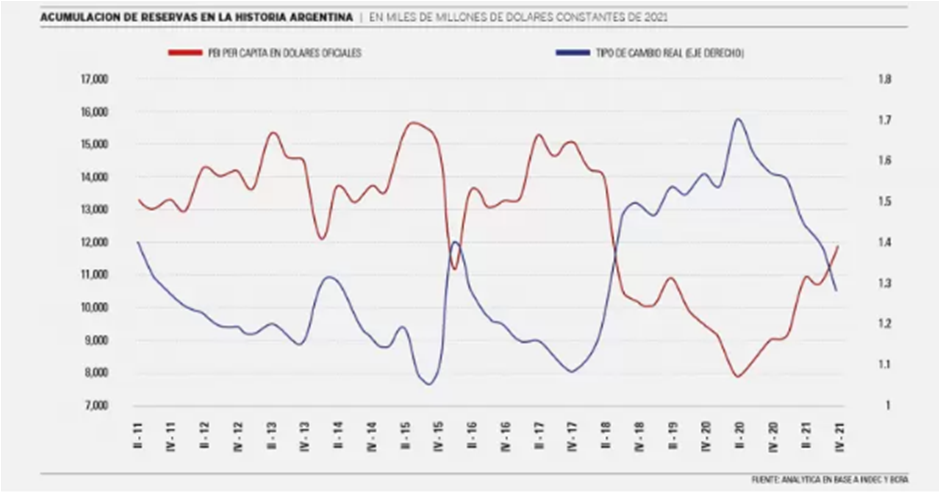

Como se observa en el gráfico, cuando el PIB por habitante llega a los US$ 15.000 (como en 2013, 2015 y 2017) fueron necesarias devaluaciones para ajustar las cuentas externas. En la actualidad este indicador es de US$ 12.000, 25% por debajo del pico de 2015.

Además, y a diferencia de lo observado en esos períodos, ahora tanto la cuenta corriente como el tipo de cambio oficial están en mejores condiciones. De todas formas, nuestro diagnóstico es que no será posible el repago al Fondo acumulando reservas solamente vía superávit de la cuenta corriente: se requerirán flujos desde la cuenta capital.

Es lo que sucedió con Grecia. Con una deuda con el FMI equivalente al 14% del PIB (US$ 35.090 y US$ 250.000 millones, respectivamente), terminó de cancelar completamente sus obligaciones con el FMI este año a través de emisiones de deuda por mercado. Argentina, con más del doble de PIB (US$ 610.000 millones), debe repagar US$ 45.000 millones (9%). Por lo tanto, la acumulación de reservas también podría darse por la cuenta capital.

La alternativa de una devaluación de shock que aumente el saldo comercial y las reservas sería contraproducente dado que se está en las puertas de un régimen de alta inflación, con contratos cortos y, por tanto, el traslado a precios de una devaluación sería muy elevado, erosionando el efecto real del shock cambiario. Las devaluaciones son recesivas y el producto por habitante está en niveles de 2008, similares a los de la crisis de las hipotecas “sub-prime”.

En consecuencia, más temprano que tarde será necesario volver a endeudarse en moneda extranjera. Y si el Gobierno piensa en la reelección no puede autoconstruirse una bomba de tiempo. Debe empezar a convencer al mercado de que Argentina puede ser un buen deudor y que puede generar condiciones viables de repago. Para ello, en el corto plazo, más allá de las modificaciones que puedan lograrse en las metas acordadas, tiene que cumplir el acuerdo con el FMI.

Deja una respuesta